Abattement fiscal retraite 2026 : ce qu’il faut savoir pour optimiser vos revenus — Marie, 64 ans, a vu ses revenus de retraite évoluer et cherche à comprendre comment l’abattement fiscal applicable en retraite 2026 impacte son pension imposable. Cet article propose des clés pratiques et des exemples concrets pour naviguer la fiscalité retraite, préparer la déclaration revenus et maximiser l’optimisation revenus tout en respectant la réglementation. À travers le parcours de Marie, nous abordons les mécanismes d’abattement, les différences entre revenus imposables et non-imposables, l’effet des cotisations retraite et des dispositifs comme la rente viagère. Vous trouverez des stratégies immédiates pour obtenir une réduction d’impôt, des scénarios chiffrés, ainsi que des conseils pour intégrer ces décisions dans une optimisation de gestion patrimoniale durable. Les exemples couvrent des situations fréquentes : retraité fiscalement seul, retraité en couple, perception de revenus fonciers parallèles, et rentes complémentaires. Cet ensemble pratique aide à anticiper une economie d’impôt réelle en 2026 et à éviter les erreurs classiques lors de la déclaration.

- 🔎 Comprendre l’impact de l’abattement sur la pension imposable

- 💡 Optimiser revenus via choix entre rente viagère et capital

- 📊 Déclaration revenus : erreurs fréquentes à corriger

- 🏦 Gestion patrimoniale : arbitrages pour réduire l’impôt

- 🧾 Exemples chiffrés pour simuler une economie d’impôt

Sommaire

ToggleAbattement fiscal retraite 2026 : comprendre le dispositif et ses règles

Marie a toujours payé ses impôts régulièrement, mais la transition vers la retraite l’a confrontée à des notions nouvelles : abattement fiscal, pension imposable, et dispositifs spécifiques pour retraités. Pour bien appréhender l’impact en retraite 2026, il faut séparer la logique de l’abattement lié aux traitements et salaires de celle appliquée sur certaines pensions et rentes.

L’abattement fiscal est une réduction forfaitaire appliquée avant le calcul de l’impôt. Son objectif est de tenir compte des frais professionnels ou des coûts liés à l’activité qui ont disparu au moment de la retraite. Dans le cas des pensions, un abattement spécifique peut être accordé, modulé selon la nature de la pension (régime de base, complémentaires, rentes viagères à titre onéreux ou gratuit). Comprendre les critères d’éligibilité est essentiel : âge, montant de la pension, et présence d’autres revenus.

Exemple pratique : Marie perçoit une pension de base de 18 000 € annuels. Si un abattement forfaitaire de 10 % s’applique (attention : les taux varient selon le régime et la loi de finances), la base imposable devient 16 200 €. Cependant, il existe des plafonds minimaux et maximaux. Si Marie bénéficie aussi d’une rente viagère, la façon dont cette rente est imposée peut être différente : une fraction de la rente peut être exclue de l’imposition selon l’âge de constitution de la rente.

Différences entre abattement et déduction réelle

Deux approches coexistent souvent : l’abattement forfaitaire et la déduction des frais réels. L’abattement est simple, automatique et ne nécessite pas de justificatifs ; la déduction réelle suppose de justifier des dépenses (ex. : frais médicaux importants, cotisations déductibles). Pour Marie, le choix entre l’abattement et la déduction réelle doit être évalué : si ses frais réels dépassent l’abattement, la déduction réelle est préférable.

Conséquence pratique : opter pour la déduction réelle peut diminuer la base imposable davantage, mais nécessite de constituer un dossier de justificatifs. C’est un arbitrage entre simplicité administrative et optimisation. Dans la pratique, beaucoup de retraités conservent l’abattement parce qu’il est automatique et évite des démarches lourdes.

Les réformes fiscales de 2026 ont adapté certains seuils pour tenir compte de l’inflation et de l’évolution démographique. Ainsi, pour planifier l’optimisation revenus, il est crucial de vérifier chaque année les plafonds et taux applicables avant la déclaration revenus. Insight final : maîtriser la distinction entre abattement forfaitaire et déduction réelle permet de poser les premiers jalons d’une stratégie fiscale adaptée au statut de retraité.

Optimisation revenus retraite 2026 : stratégies fiscales et patrimoniales concrètes

Marie a rencontré un conseiller qui lui a proposé plusieurs stratégies d’optimisation revenus. Ces stratégies varient selon le profile : montant de la pension, présence d’un patrimoine, revenus locatifs, et souhait de transmettre un capital.

Première stratégie : arbitrer entre capital et rente. La rente viagère est souvent avantageuse pour sécuriser un revenu mais peut être partiellement imposable. Le versement en capital d’un contrat d’épargne peut offrir plus de marges de manœuvre pour l’optimisation revenus et la planification successorale. Marie a simulé deux scénarios : percevoir une petite rente complémentaire vs retrait d’un capital d’assurance-vie. La seconde option lui permettait d’étaler les prélèvements et d’optimiser son taux moyen d’imposition.

Deuxième stratégie : utiliser des enveloppes fiscales favorables comme l’assurance-vie en euros ou unités de compte. En 2026, certains fonds montrent une performance intéressante ; il convient d’évaluer la liquidité et la fiscalité en cas de rachat. Pour ceux qui veulent approfondir la mécanique des fonds en euros, des ressources en ligne détaillent les rendements et conditions, notamment des articles sur des comparateurs de produits bancaires.

Troisième stratégie : optimiser la déclaration par l’intégration des cotisations retraite déductibles. Certaines cotisations peuvent réduire le revenu imposable et ainsi augmenter la place de l’abattement. Marie a par exemple vérifié qu’elle pouvait déduire quelques cotisations pour un contrat Madelin antérieur, réduisant ainsi son assiette imposable.

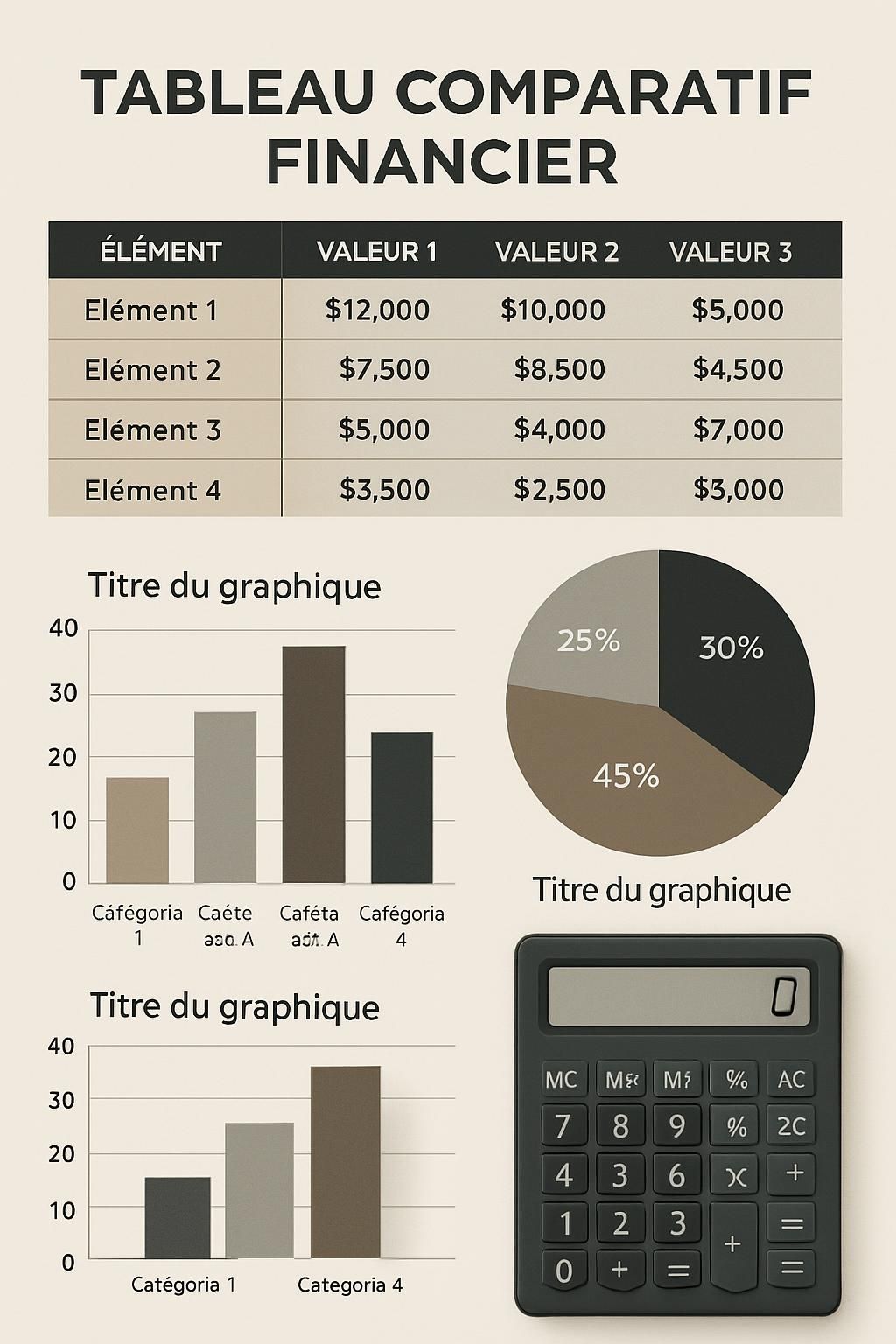

Cas pratique et chiffrage

Scénario chiffré : Marie a 18 000 € de pension, 3 000 € de rentes viagères imposables, et 2 000 € de cotisations déductibles. En appliquant un abattement forfaitaire de 10 % sur la pension et la déduction des cotisations, sa base imposable baisse significativement. L’économie d’impôt combinée à une réorientation partielle vers une enveloppe d’assurance-vie lui procure une meilleure visibilité financière.

Un dernier levier concerne la gestion du patrimoine : transférer une partie de son épargne vers des produits peu taxés lors des retraits ou profiter d’abattements spécifiques pour les plus-values selon la durée de détention. Pour approfondir la gestion patrimoniale, il est utile de consulter des guides pratiques sur la manière de solutions pour optimiser la gestion de patrimoine et d’aligner les arbitrages avec vos objectifs de long terme.

Insight final : combiner arbitrage entre rente et capital, utilisation d’enveloppes fiscales, et déduction des cotisations améliore l’optimisation revenus de manière significative si les choix sont adaptés au profil du retraité.

Fiscalité retraite et déclaration revenus : erreurs fréquentes et bonnes pratiques

Lors de sa première déclaration complète en retraite, Marie a commis des erreurs communes : oublier de renseigner une petite rente viagère et ignorer l’impact des prélèvements sociaux. Mettre en lumière ces erreurs aide à mieux préparer la déclaration revenus et éviter les redressements.

Erreur n°1 : confondre revenus exonérés et revenus imposables. Certaines aides ou allocations ne sont pas imposables, tandis que des pensions complémentaires le sont. Il est essentiel de lire les notices ou d’obtenir un relevé fiscal précis de chaque organisme. Erreur n°2 : omettre les prélèvements sociaux qui pèsent sur les produits d’épargne. Ces prélèvements réduisent le rendement net et impactent la stratégie d’arbitrage entre produits.

Bonne pratique : centraliser les documents. Marie tient désormais un dossier avec relevés de pensions, attestations de rentes, et justificatifs de cotisations. Cela simplifie le choix entre l’abattement et la déduction réelle. En cas de doutes, demander un rendez-vous avec un conseiller fiscal évite des erreurs coûteuses.

Étapes pour une déclaration efficace

- Rassembler tous les justificatifs (pensions, rentes, attestations) 📂

- Comparer abattement forfaitaire vs déduction des frais réels 🧾

- Vérifier les dispositifs d’exonération ou d’abattement spécifiques 🔍

- Simuler l’impôt après optimisation et ajuster les versements éventuels 💻

Marie a aussi consulté un article sur la gestion des prélèvements et relevés bancaires pour vérifier certains flux, ce qui lui a permis d’identifier une ligne inattendue liée à un prélèvement ancien. Pour en savoir plus sur ces relevés, certains guides en ligne expliquent comment analyser les prélèvements bancaires et repérer les anomalies, comme un dossier pratique sur le prélèvement Predica.

Astuce pratique : corriger sa déclaration dans le délai légal si une omission est constatée. En 2026, les services fiscaux offrent des téléprocédures pour corriger des déclarations. Insight final : une déclaration bien préparée est le premier pas vers une réelle economie d’impôt et évite le stress des contrôles ultérieurs.

Rente viagère, cotisations retraite et pension imposable : impacts sur votre fiscalité

Comprendre la rente viagère est essentiel. Marie hésitait entre transformer une somme en rente viagère ou la laisser en capital. La rente offre une sécurité : un paiement à vie, mais sa fiscalité varie selon la date de constitution et la nature de la rente.

En général, une partie de la rente viagère perçue peut être exclue de l’imposition en fonction de l’âge du bénéficiaire au moment du premier paiement. Ainsi, plus l’assuré est âgé lors de la constitution de la rente, plus la fraction exonérée peut être importante. Cette règle a un impact direct sur la pension imposable et sur l’optimisation revenus globale.

Les cotisations retraite versées sur certains contrats restent déductibles, ce qui diminue la base imposable. Marie a retrouvé des attestations de cotisations déductibles antérieures ; les intégrer à la déclaration lui a permis de réduire l’assiette. Attention toutefois : les règles de déductibilité sont encadrées et requièrent de respecter des plafonds.

Comparaison chiffrée : rente viagère vs capital

| Option | Avantage principal | Impact fiscal |

|---|---|---|

| Rente viagère 🧾 | Sécurité à vie ✅ | Partie imposable selon âge 🔢 |

| Capital 💶 | Flexibilité pour arbitrage ⚖️ | Taxation plus directe selon produit 📈 |

| Assurance-vie 🏦 | Fiscalité avantageuse après 8 ans 🌿 | Prélèvements sociaux et plus-values selon durée ⏳ |

Marie a simulé : pour une somme donnée, la rente produisait un revenu régulier mais augmentait sa fraction imposable moins favorablement que le retrait partiel d’un contrat d’assurance-vie ancien, qui bénéficiait d’abattements spécifiques sur les gains après 8 ans de détention.

Insight final : le choix entre rente et capital dépend fortement de l’âge, de la durée de détention des produits et de la composition globale du foyer fiscal. Une simulation personnalisée permet d’identifier l’option qui génère le plus d’economie d’impôt.

Réduction d’impôt et économie d’impôt en 2026 : mesures concrètes pour agir maintenant

Marie veut maximiser ses gains nets. Plusieurs leviers permettent une réduction d’impôt tangible en 2026 : déductions spécifiques, crédits d’impôt pour dépenses, et optimisation des retraits d’épargne. Les choix doivent s’inscrire dans une vision patrimoniale cohérente.

Premier levier : utiliser les crédits d’impôt liés aux travaux ou services à la personne. Si Marie supporte des frais pour l’aide à domicile, une partie peut être transformée en crédit d’impôt, diminuant directement l’impôt à payer. Deuxième levier : étaler les rachats d’un contrat d’assurance-vie pour bénéficier d’abattements annuels et limiter l’effet de progressivité.

Troisième levier : arbitrer entre produits soumis aux prélèvements sociaux et ceux bénéficiant d’exonérations partielles. Ces arbitrages requièrent souvent l’appui d’un conseiller pour ne pas pénaliser la liquidité ou la transmission. Marie a consulté des guides comparatifs sur les fonds en euros avant de choisir un produit adapté à son horizon.

Quatrième levier : revoir les modalités de versement des pensions complémentaires et des contrats de retraite supplémentaires afin d’ajuster la base imposable annuelle. Par exemple, scinder un capital en plusieurs reprises peut réduire la tranche marginale d’imposition.

- 🔁 Étaler les rachats d’assurance-vie

- 🏡 Crédit d’impôt pour services à la personne

- 📉 Déduire les cotisations déductibles

- ⚖️ Comparer rente vs capital selon l’âge et les objectifs

Pour approfondir la lecture sur les fonds en euros et leurs perspectives, certains retours d’expérience et analyses aident les retraités à choisir des enveloppes adaptées, par exemple des articles ciblés sur les performances de fonds en 2025. Autre ressource utile : vérifier les relevés bancaires pour repérer des frais cachés ou des prélèvements anciens, une démarche qui a permis à Marie de récupérer une ligne irrégulière dans le passé, grâce à un guide pratique sur le prélèvement et relevé bancaire.

Insight final : combiner dispositifs fiscaux, arbitrages d’investissement et organisation documentaire permet d’obtenir une économie d’impôt durable et d’optimiser réellement les revenus de retraite en 2026.

Comment fonctionne l’abattement fiscal sur les pensions en 2026 ?

L’abattement fiscal est un mécanisme forfaitaire qui réduit la base imposable des pensions. En 2026, les règles varient selon le régime et la nature de la pension (régime de base, complémentaires, rentes). Il convient de vérifier le taux applicable et les plafonds avant la déclaration.

Faut-il choisir la rente viagère ou le capital pour réduire l’imposition ?

Le choix dépend de l’âge, du besoin de sécurité de revenu et de la fiscalité. La rente offre une sécurité à vie et une partie peut être exonérée selon l’âge, tandis que le capital permet des arbitrages fiscaux et successoraux. Une simulation personnalisée est recommandée.

Quelles erreurs éviter lors de la déclaration de revenus de retraité ?

Ne pas oublier de déclarer toutes les rentes imposables, omettre les justificatifs des cotisations déductibles, et négliger les prélèvements sociaux sur l’épargne. Centraliser les documents et simuler l’impôt facilite la déclaration.

Où trouver des ressources pour optimiser ma gestion patrimoniale ?

Des guides en ligne et des comparateurs de produits financiers offrent des analyses sur les fonds, l’assurance-vie, et les stratégies d’optimisation. Consultez des ressources spécialisées pour adapter la stratégie à votre profil et horizons.