En bref

- 🔎 Crowdfunding immobilier reste une alternative attractive pour diversifier son patrimoine avec des rendements bruts souvent compris entre 8% et 12%.

- ⚠️ Les retards et procédures collectives ont augmenté après la bulle 2020‑2022 ; depuis fin 2024 le marché est plus stable grâce à la baisse des taux.

- ✅ Les plateformes comme Homunity ou Anaxago offrent volume et qualité ; d’autres comme La Première Brique démocratisent l’accès dès 1 €.

- 🧭 Diversifier entre projets, durées et plateformes est la meilleure protection contre le risque d’investissement.

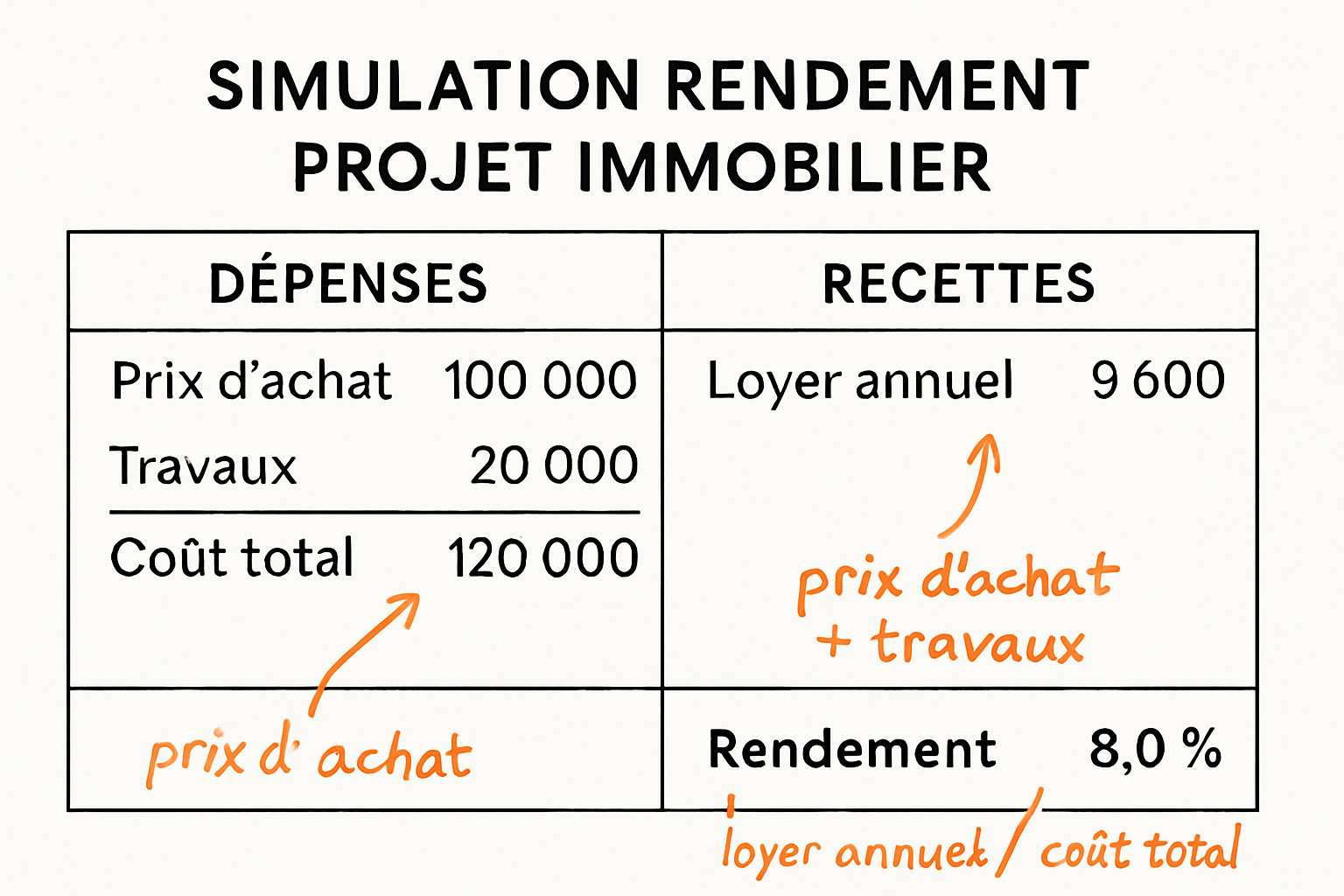

- 📌 Exemple concret : projet à Pierre‑Bénite sur Homunity — simulation illustrant rendement net et fiscalité.

Sommaire

ToggleCrowdfunding immobilier : principe, fonctionnement et contexte 2025

Le financement participatif immobilier consiste à prêter de l’argent à un promoteur ou à un marchand de biens via une plateforme spécialisée. Ce mécanisme permet à une foule d’investisseurs de financer une opération collective, sans gérer ni acheter physiquement le bien.

Concrètement, chaque collecte se structure en obligations ou en titres de créance, avec un taux et une durée annoncés à l’avance. En 2025, les durées observées oscillent généralement entre 12 et 36 mois, tandis que les taux proposés se situent majoritairement entre 8 % et 12 % brut. Ces paramètres rendent le dispositif attractif pour un investisseur cherchant un horizon court ou moyen terme.

Types de projets financés

Les opérations financées couvrent la promotion neuve, la rénovation, la vente à la découpe, la transformation d’hôtels en logements ou encore l’aménagement de commerces en logements. Chaque type comporte ses spécificités : la promotion nécessite une forte expertise en commercialisation, la rénovation exige une maîtrise des coûts et des délais.

Pour l’investisseur, la présence d’un actif immobilier en garantie réduit le risque comparé au financement d’une start‑up. Toutefois, cette sécurisation n’est pas totale : une hypothèque de premier rang ou une fiducie renforce la protection, mais ne supprime pas le risque.

Évolution récente et contexte

Depuis 2021, les collectes cumulées dépassent le milliard d’euros par an, signe d’un intérêt fort des épargnants. Le retournement du marché en 2023 a toutefois provoqué une remontée des défauts et des retards sur les dossiers financés entre 2020 et 2022. Le rebond amorcé fin 2024 avec la baisse des taux a amélioré les perspectives pour les dossiers lancés ensuite.

Pour repérer les secteurs porteurs et ajuster son allocation, il peut être utile de consulter des synthèses macroéconomiques ou des études sectorielles. Par exemple, un panorama des secteurs porteurs guide l’orientation de l’épargne : secteurs porteurs 2025 propose une lecture stratégique pour l’année.

Hadrien, mon fil conducteur, a commencé à tester le mécanisme en 2019. Il a diversifié ses mises entre opérations courtes et promotions 24 mois, et il observe aujourd’hui une amélioration notable des conditions de sortie. Pour l’investisseur, la clé réside dans l’analyse du promoteur, la présence de garanties, et la cohérence économique du projet.

Insight final : comprendre le mécanisme et le contexte macro est la première étape avant toute décision d’allocation.

Choisir sa plateforme : comparatif, avis crowdfunding 2025 et critères de sélection

Le choix d’une plateforme de financement participatif immobilier conditionne largement la qualité de votre expérience. Certaines structures misent sur le volume et la fréquence des collectes, d’autres sur la qualité « prime » des actifs. En 2025, les acteurs historiques cohabitent avec des entrants proposant des tickets très faibles.

Pour trier les offres, j’utilise un ensemble de critères : ancienneté, montant financé, taux de défaut, durée moyenne, clarté des informations et garanties proposées. Ces éléments permettent d’évaluer le couple rendement / risque de chaque plateforme.

Comparaison synthétique

| Plateforme | Projets financés 🏗️ | Rendement moyen 📈 | Taux de défaut ⚠️ | Durée moyenne ⏳ |

|---|---|---|---|---|

| Homunity | 583 projets (760 M€) 🧾 | 8,96% 💶 | 13,04% 🔍 | 24 mois |

| Anaxago | 261 projets (641 M€) 🏙️ | 9,70% 📊 | 12,01% ⚖️ | 24 mois |

| Raizers | 390 projets (396 M€) 🌍 | 7,96% 📉 | 17,40% 🚩 | 18 mois |

| La Première Brique | 587 projets (207 M€) 🧱 | 9,41% 💡 | 3,96% 🛡️ | 17 mois |

Ce tableau synthétique permet d’identifier rapidement les spécificités : volume d’offre, rendement et indicateurs de risque. Par exemple, La Première Brique séduit par son ticket d’entrée ultra accessible et un taux de défaut faible, tandis que Raizers, pure player, mise sur l’expérience métier mais a vu son ratio de retards grimper après 2022.

Liens utiles et ressources

Pour approfondir la veille macro ou les opportunités d’investissement en entreprises, j’invite à comparer des analyses de secteur et dossiers d’entreprise disponibles publiquement, comme ce dossier sur investir entreprises 2025.

Mon avis : favorisez une plateforme offrant une fréquence de projets suffisante si vous souhaitez diversifier rapidement. Hadrien, en pratique, conserve des comptes sur trois plateformes afin de capter les meilleures opportunités.

Insight final : la pluralité de plateformes est une force — choisissez en fonction de votre ticket moyen et de votre appétence pour le risque.

Rendement immobilier, fiscalité et simulation pratique d’un projet réel

Le rendement affiché sur une collecte est exprimé en brut. Il faut ensuite intégrer la fiscalité et les prélèvements sociaux pour obtenir le rendement net. En France, le choix se résume souvent entre la flat tax (30%) et l’imposition au barème de l’impôt sur le revenu.

Exemple concret : projet Pierre‑Bénite financé via Homunity. Durée annoncée : 15 mois. Taux brut proposé : 10,5 %. Supposons un placement de 10 000 €.

Calcul et interprétation

Intérêts bruts = 10 000 € × 10,5% × (1 + 3/12) = 1 312,50 €.

Après flat tax (30%) vous conservez 918,75 € nets. Soit un rendement net annualisé d’environ 7,35%. Si votre tranche marginale est faible (0% ou 11%), l’imposition au barème peut être plus favorable.

Attention : ce scénario repose sur un remboursement à échéance sans défaut. En cas de retard, les intérêts peuvent continuer à courir mais votre capital reste immobilisé plus longtemps.

PEA, IFI et autres subtilités

Le crowdfunding est une créance : elle n’entre pas dans l’assiette de l’IFI, ce qui constitue un avantage pour les investisseurs assujettis. Certaines plateformes proposent même des collectes compatibles PEA ou PEA‑PME, permettant d’intégrer de l’immobilier au sein d’un enveloppe fiscalement avantageuse.

Sur la question de la transmission et de la fiscalité internationale, il convient de vérifier au cas par cas : les plateformes fournissent généralement les éléments fiscaux nécessaires pour la déclaration.

Hadrien a observé sur son portefeuille que certaines collectes de 2024 se sont débouclées avec un TRI supérieur à 11%, confirmant que la sélection et le timing sont déterminants.

Insight final : la lisibilité fiscale et la simulation préalable sont indispensables pour mesurer le rendement net attendu et la liquidité réelle de l’investissement.

Risques, retours d’expérience et méthodes de mitigation

Le principal inconvénient du financement participatif immobilier reste l’illiquidité. Une fois la collecte bouclée, récupérer son capital avant l’échéance est rarement possible. Les retards liés aux travaux, à la commercialisation ou au refinancement peuvent prolonger l’immobilisation.

En 2024, on a observé une hausse des retards supérieurs à 6 mois et des procédures collectives, issues principalement des dossiers initiés à l’apogée du marché 2020‑2022. Les causes combinent surestimation de la revente, coûts de travaux sous‑estimés et absence d’apport solide.

Retours d’expérience concrets

Hadrien rapporte plusieurs cas : un projet Puteaux initialement attendu en août 2024 repoussé à avril 2025 ; un autre dossier en région qui a nécessité une renégociation des garanties. Dans la plupart des cas, la plateforme a joué un rôle d’arbitre pour sécuriser une solution amiable.

Ces expériences montrent l’importance d’analyser : 1) la santé financière du promoteur, 2) le taux de commercialisation au lancement, 3) la nature des garanties (hypothèque, caution). Les projets avec une commercialisation avancée (100 %) présentent un profil de risque sensiblement inférieur.

Comment réduire son exposition

- 🔁 Diversifier : répartir entre 10 à 20 projets pour lisser le risque.

- 🕵️♂️ Vérifier la documentation : étude de marché, CAPEX, planning.

- 🔒 Exiger des garanties : hypothèque de premier rang, nantissement.

- 📅 Choisir des durées variées : court, moyen, long pour gérer la liquidité.

- 🤝 Privilégier les plateformes transparentes et réactives en cas de litige.

Enfin, il faut prévoir une poche de liquidités ailleurs pour supporter les retards éventuels. L’approche prudente consiste à n’allouer qu’une portion limitée (par exemple 10% du patrimoine) au financement participatif immobilisé.

Insight final : anticiper l’immobilisation et pratiquer une diversification volontariste réduit nettement l’exposition aux aléas.

Stratégies d’allocation, alternatives et checklist pratique pour investir

Le financement participatif s’insère aujourd’hui dans une palette plus large d’opportunités immobilières. Selon votre profil, vous pouvez combiner : crowdfunding obligataire, immobilier fractionné (parts de loyers), SCPI et club deals. Chacun présente un horizon et une logique de rendement différents.

Parmi les alternatives, l’immobilier fractionné permet de toucher des loyers réguliers et d’accéder à des actifs locatifs pour des tickets parfois faibles. Des acteurs comme Tantiem ou HouseBase ajoutent des gammes complémentaires : loyers vs plus‑value ciblée.

Plan d’action recommandé (checklist)

- 📌 Définir l’objectif : rendement court terme vs revenu long terme.

- 🔍 Sélectionner 3 à 5 plateformes fiables et lire les rapports annuels.

- 💶 Commencer petit : répartir de petites mises sur plusieurs projets.

- 📝 Vérifier les garanties et la documentation juridique du projet.

- 🔁 Rebalancer périodiquement selon les sorties et nouvelles collectes.

Pour une lecture stratégique plus large sur les secteurs à privilégier en 2025, vous trouverez des pistes d’investissement qui complètent la lecture immobilière sur ce guide des secteurs porteurs : analyse secteurs 2025.

Si vous souhaitez approfondir l’allocation vers les entreprises et les opportunités financières, la synthèse suivante est utile : investir 2025 entreprises.

Hadrien conclut ses arbitrages en respectant une règle simple : diversification + ticket modéré + vérification des garanties. Cette méthode lui permet de capter le rendement attractif du secteur tout en limitant l’impact des aléas.

Insight final : une stratégie structurée et des outils de suivi transforment le crowdfunding en un composant fiable d’un portefeuille diversifié.

Qu’est‑ce que le crowdfunding immobilier et comment ça marche ?

Le crowdfunding immobilier consiste à financer une opération immobilière via des obligations émises sur une plateforme. Les investisseurs prêtent une somme, perçoivent des intérêts définis à l’avance et récupèrent le capital à l’échéance prévue si tout se déroule correctement.

Quels rendements attendre et quelle fiscalité s’applique ?

Les taux bruts oscillent généralement entre 8 % et 12 %. Fiscalement, vous pouvez opter pour la flat tax à 30 % ou l’imposition au barème. Le choix dépend de votre tranche marginale d’imposition.

Comment réduire le risque de perte en capital ?

Diversifiez sur plusieurs projets et plateformes, vérifiez la solidité du promoteur, privilégiez les garanties (hypothèque de premier rang) et adaptez votre niveau d’investissement à votre capacité de liquidité.

Peut‑on investir avec un petit budget ?

Oui. Certaines plateformes permettent d’investir dès 1 € ou 100 €. Ces tickets faibles facilitent la diversification, mais attention aux frais et à la performance sur de très petits montants.