En bref — Points clés à retenir avant de plonger :

- 🔎 Double top et double bottom sont des figures chartistes classiques annonçant souvent un renversement de tendance.

- 📊 La confirmation de figure se fait généralement par la cassure d’un support (pour un double top) ou d’une résistance (pour un double bottom) accompagnée d’un volume significatif.

- 🛡️ Une stratégie de trading complète intègre entrée, objectif, stop-loss et gestion du risque plutôt que d’anticiper le mouvement.

- ⚠️ Attention aux faux signaux : croiser l’analyse technique avec RSI, MACD et contexte macro améliore la fiabilité.

- 📚 L’article suit le parcours de Marc, un trader indépendant, pour illustrer comment repérer, valider et trader ces figures en 2025.

Sommaire

ToggleQu’est-ce que les figures double top et double bottom en trading : définitions, logique et premiers repères

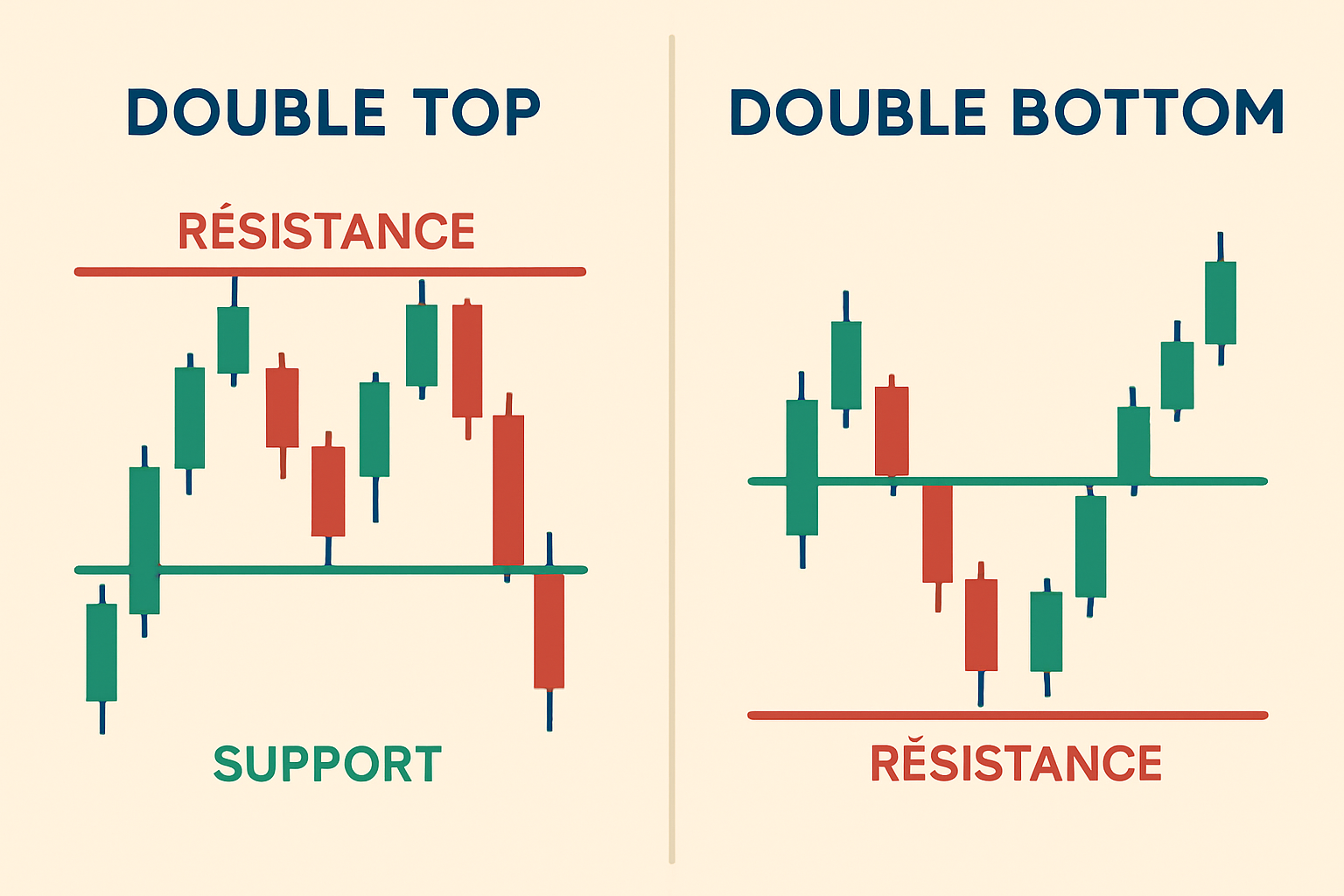

La figure chartiste dite double top apparaît visuellement comme la lettre « M » et survient après une phase haussière. Elle matérialise deux sommets rapprochés, séparés par un repli vers un niveau intermédiaire qui joue le rôle de support. Quand ce support est franchi à la baisse avec une confirmation de figure, l’interprétation la plus courante est celle d’un renversement de tendance vers le bas.

Inversement, le double bottom ressemble à un « W » et se forme après une tendance baissière. Deux creux proches montrent l’incapacité des vendeurs à pousser le prix plus bas, et la cassure de la résistance intermédiaire ouvre la voie à un retournement haussier. Ces modèles traduisent la bataille entre acheteurs et vendeurs et sont au cœur de l’analyse technique.

Pour rendre cela concret, prenons Marc, notre trader fictif. En 2025 il suit un titre technologique que nous appellerons « ALPHA ». Après plusieurs semaines de hausse, Marc repère un premier sommet à 120 €, un repli à 110 €, puis un second sommet à 119 €. Il marque le niveau des 110 € comme support à surveiller. Si le prix casse 110 € avec un renfort de volume, Marc considère que la confirmation de figure du double top est atteinte et planifie ses actions en conséquence.

Les raisons de la fiabilité relative de ces figures résident dans la psychologie de marché. Après un premier sommet, certains acteurs prennent des profits, provoquant un repli. Un second sommet raté signale que l’élan haussier manque d’enseignes, et les algorithmes ou institutions qui avaient soutenu la hausse peuvent se transformer en vendeurs agressifs si le support cède. Le même raisonnement inversé s’applique pour le double bottom : la faiblesse initiale est temporaire et la deuxième tentative de baisse moins intense montre un épuisement vendeur.

Il ne faut pas considérer ces motifs comme des certitudes mathématiques. Ils sont des outils d’anticipation. En 2025, avec la montée des marchés automatisés, la lecture des volumes et la prise en compte des ordres passés sur les carnets de commandes restent essentielles pour compléter l’observation graphique. Ce premier repérage pose les bases pour une stratégie rigoureuse, en évitant l’entrée prématurée que Marc a appris à fuir après quelques pertes où il avait anticipé sans confirmation.

En synthèse, comprendre la formation, savoir où placer le niveau clé (support ou résistance) et relier l’observation au contexte (volume, nouvelles, volatilité) constituent les premiers pas indispensables pour trader efficacement ces figures chartistes. Insight : la patience face à la confirmation transforme une observation visuelle en opportunité actionable.

Comment reconnaître et confirmer un double top et un double bottom : critères techniques, indicateurs et erreurs courantes

Reconnaître un double top ou un double bottom nécessite plus que voir deux sommets ou deux creux : il faut définir les seuils, valider la dynamique des prix et confirmer par les volumes. La première étape est la reconnaissance des points clés :

- 📌 Repérer les deux sommets ou deux creux alignés visuellement.

- 📌 Tracer le support (entre les deux sommets) ou la résistance (entre les deux creux).

- 📌 Observer la réaction du prix sur ces niveaux lors d’un franchissement.

Les indicateurs complémentaires apportent une validation supplémentaire. Le RSI permet d’évaluer l’épuisement, le MACD signale des divergences et les moyennes mobiles confirment la perte ou le gain d’impulsion. Un volume en hausse au moment de la cassure renforce la confirmation de figure. Marc a appris à attendre un volume supérieur à la moyenne des 20 dernières sessions avant d’avaliser une cassure.

Une pratique concrète : lorsque le support d’un double top est cassé, mesurer la distance entre le sommet le plus haut et le support. Reporter cette distance depuis le point de cassure permet d’estimer un premier objectif de prix. Pour un double bottom, mesurez la distance entre le creux et la résistance, puis projetez-la vers le haut pour définir un objectif réaliste. Ces méthodes simples forment le cœur d’une stratégie de trading.

Les erreurs fréquentes surviennent quand on confond simple retracement et modèle validé. Un retracement peut ressembler à un double top mais ne pas être suivi d’une cassure nette ; il s’agit alors d’une simple pause. Les faux signaux apparaissent aussi quand la cassure manque de volume, ou quand la tendance macroéconomique contredit la lecture graphique. En 2025, l’intégration d’un scanner algorithmique aide Marc à filtrer les configurations où le volume n’est pas soutenu par d’autres métriques.

Exemple d’application : sur l’indice sectoriel TECH-50, Marc repère un double bottom sur un graphique hebdomadaire. Le premier creux à 430 points, rebond à 470, second creux à 432. La résistance à 470 est le niveau clé. À la cassure, le volume augmente de 80 % ; le RSI passe de 38 à 58 en quelques sessions. Marc entre sur la cassure, place un stop sous 430 et cible 508 (distance projetée). Cette approche structurée permet de limiter les pertes et de maximiser le rendement quand la confirmation de figure est nette.

Enfin, le temps joue : un double top sur un graphique journalier n’a pas la même force qu’un double top sur un hebdomadaire. Plus la période est longue, plus la figure gagne en signification. Insight : combiner temporalités et indicateurs renforce la probabilité que la figure menée traduise un réel renversement de tendance.

Stratégies de trading pratiques pour exploiter le double top et le double bottom : entrées, stops, objectifs et gestion du risque

Transformer l’observation d’une figure chartiste en transaction rentable nécessite une méthode complète. Une stratégie de trading robuste inclut l’entrée, le stop-loss, l’objectif, le ratio risque/rendement et la taille de position. Marc structure ses trades autour de ces éléments pour éviter les pertes émotionnelles.

Entrée : la règle d’or est d’attendre la cassure et sa confirmation de figure. Pour un double top, Marc attend la clôture sous le support sur la période choisie (ex. 4 heures ou daily). Il préfère une clôture journalière confirmée accompagnée d’un volume supérieur à la moyenne. Pour un double bottom, il attend la cassure de la résistance suivie d’une impulsion acheteuse.

Stop-loss : le positionnement du stop doit tenir compte de la volatilité et de la structure graphique. Pour un double top, un stop serré au-dessus du second sommet protège contre les fausses cassures. Pour un double bottom, le stop se place sous le second creux. Marc calcule la taille de position pour que le montant en risque ne dépasse jamais 1–2 % de son capital par opération.

Objectif de prix : la projection de la hauteur du motif est une technique classique. Si la distance sommet-support est de 15 €, alors le premier objectif se situe 15 € en dessous du point de cassure pour un double top. Marc utilise aussi des paliers pour prendre des profits partiels : il encaisse 30 % à l’objectif 1 et laisse le reste courir avec un stop suiveur.

Gestion du risque : combiner un stop initial et un suivi dynamique est essentiel. Lorsque le trade évolue en faveur du trader, l’utilisation d’un trailing stop basé sur une moyenne mobile ou sur des plus-bas successifs permet de protéger les gains. Marc met en place une règle : déplacer le stop au point d’équilibre après que le prix ait atteint 60 % du premier objectif.

Voici une liste synthétique des étapes clés dans la stratégie de Marc :

- 🔁 Détection du motif sur la bonne temporalité.

- 🕰️ Attente de la cassure confirmée par clôture.

- 📈 Vérification du volume et d’un indicateur (RSI/MACD).

- 🎯 Calcul de l’objectif par projection de la hauteur du motif.

- 🛡️ Placement d’un stop-loss et gestion de la taille de position.

Pour illustrer la robustesse d’une telle méthode, le tableau ci-dessous compare des objectifs et stops potentiels pour différents cas typiques. On y retrouve la logique appliquée par Marc sur plusieurs actifs types.

| Cas pratique 🧾 | Type de figure 📈 | Point clé (support/résistance) 🔑 | Objectif projeté 🎯 | Stop-loss recommandé 🛑 |

|---|---|---|---|---|

| ALPHA Tech | Double top | 110 € 🔽 | 110 – (120-110) = 100 € 🚀 | Stop > 119 € 🔒 |

| HEXA Ind. | Double bottom | 470 pts 🔼 | 470 + (470-430) = 510 pts 📈 | Stop |

| BTC-COIN | Double top | 58 000 $ 🔽 | ~48 000 $ 💥 | Stop > 60 500 $ 🔐 |

Insight : une stratégie qui combine plan d’entrée, gestion du risque et prise de profits graduée transforme un schéma graphique en un levier de performance contrôlée.

Variantes, faux signaux et outils complémentaires : comment éviter les pièges et affiner sa lecture

Les double top et double bottom ne sont pas monolithiques : il existe des variations et des faux signaux. Comprendre ces nuances permet d’éviter les erreurs coûteuses. Parmi les variantes, on trouve des sommets ou creux asymétriques, des épaules-tête-épaules déguisées, ou des motifs qui prennent plusieurs semaines à se matérialiser.

Les faux signaux surviennent fréquemment dans des marchés à faible volume ou en période d’événements macroéconomiques majeurs. En 2025, la volatilité liée aux annonces de régulation crypto ou aux publications macro peut créer des cassures temporaires suivies d’un « retour » rapide, piégeant les traders qui ont entré trop tôt. Marc évite d’opérer avant des événements majeurs et filtre les motifs avec un scan de volatilité.

Les outils complémentaires incluent le book d’ordres (pour matérialiser la présence de gros intervenants), les indicateurs de flux (OBV, VWAP) et l’analyse multi-timeframe. Un double top confirmé sur un daily mais contredit par un weekly haussier nécessite prudence : la figure peut représenter seulement une correction. Marc utilise systématiquement la lecture hebdomadaire pour affiner ses décisions sur les positions swing.

Des exemples concrets aident à comprendre ces pièges. Sur une action média, un double bottom intraday a été mis en évidence par Marc ; la cassure de la résistance a eu lieu mais sans volume et deux sessions plus tard le titre retombe. En analysant les carnets d’ordres, Marc remarque qu’un gros ordre algorithmique avait faussé la cassure. La perte fut limitée grâce au stop rigide. Cette expérience l’a convaincu de systématiser la vérification des volumes et des ordres avant toute prise de position.

Par ailleurs, les figures inversées (double top inversé ou double bottom inversé) offrent des signaux supplémentaires sur des horizons différents et peuvent être utilisées pour des stratégies plus agressives. L’intégration d’un filtre fondamental est utile : un double top sur une action dont les résultats trimestriels sont en amélioration nécessite une lecture différente de celle sur un titre en détérioration structurelle.

Outils pratiques recommandés : scanners multi-timeframe, alertes de volume anormal, et tests de robustesse via backtesting. Marc backteste ses configurations sur 10 ans pour l’univers d’actions et 3 ans pour les crypto, afin d’évaluer la fréquence des faux signaux et d’ajuster ses règles d’entrée. Insight : combiner lecture graphique, données de volume et contexte fondamental réduit significativement les erreurs d’interprétation.

Étude de cas 2025 : application sur un actif réel, retour d’expérience et plan d’action pour un trader indépendant

Pour clore notre fil conducteur avec Marc, penchons-nous sur un cas pratique en 2025. Marc suit la cryptomonnaie ETH-Next (nom fictif) qui a connu une forte hausse après une mise à jour réseau. Le graphique hebdomadaire montre un premier sommet à 2 000 $, un repli à 1 700 $, puis un second sommet à 1 990 $. La zone des 1 700 $ est clairement identifiée comme support.

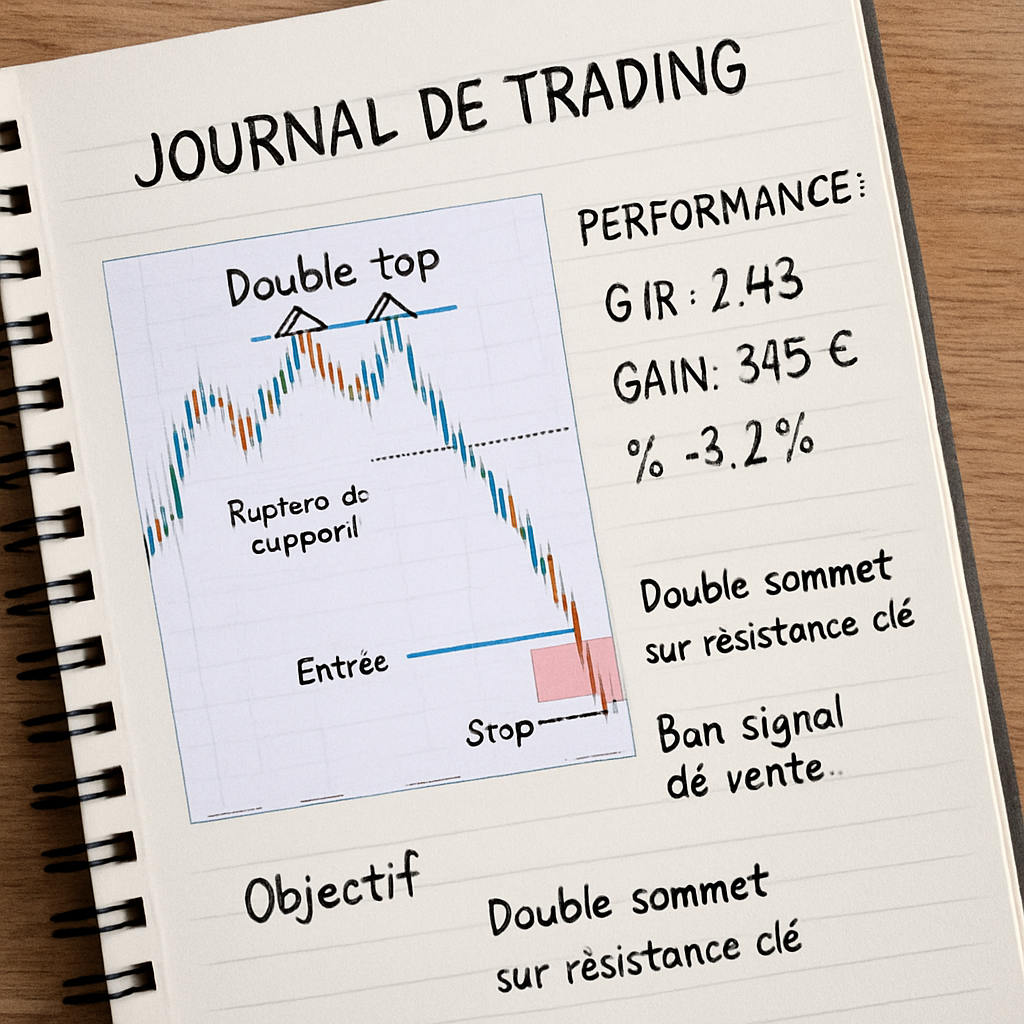

Marc patiente. Un événement réglementaire européen provoque une volatilité élevée ; le prix teste 1 700 $ plusieurs fois sans clôture nette en dessous. Après deux semaines, une clôture journalière sous 1 700 $ survient avec un volume 2x supérieur à la moyenne : la confirmation de figure du double top est donnée. Il ouvre une position short partielle, place un stop au-dessus de 1 990 $ et définit un objectif initial à 1 400 $ en appliquant la projection de hauteur.

Le trade évolue suivant le plan : prise de profits partielle à 1 550 $ et déplacement du stop au point d’équilibre. Une semaine plus tard, l’actif atteint 1 420 $. Marc clôt la position tout en laissant une petite position pour capter le mouvement résiduel. Ce trade illustre l’importance de la patience et de la discipline dans la mise en œuvre d’une stratégie de trading basée sur les figures chartistes.

Le retour d’expérience montre plusieurs enseignements : d’abord, la confirmation par le volume a éliminé un faux signal potentiel lors des tests initiaux. Ensuite, le stop placé au-dessus du second sommet a limité l’impact d’un rebond technique. Enfin, la prise de bénéfices par paliers a permis de réduire la volatilité émotionnelle et d’optimiser le rendement. En 2025, alors que les marchés restent corrélés à de nombreux facteurs macro, cette méthode structurée garde son efficacité.

Marc a ensuite documenté ce trade dans son journal de trading : points d’entrée, taille de position, justification technique, indicateurs consultés, émotion ressentie. Ce journal sert à ajuster ses règles pour les trades futurs. Insight : la combinaison d’un plan clair, d’une confirmation robuste et d’une revue post-trade accélère la progression vers la maîtrise des figures chartistes.

Quelle est la différence principale entre un double top et un double bottom ?

Le double top (forme ‘M’) survient après une tendance haussière et signale un renversement potentiel à la baisse, tandis que le double bottom (forme ‘W’) apparaît après une tendance baissière et indique un possible retournement haussier. La confirmation nécessite la cassure du support (pour le top) ou de la résistance (pour le bottom).

Faut-il toujours attendre un volume élevé pour valider la figure ?

Un volume en hausse lors de la cassure renforce la confirmation de figure, mais il faut également considérer la temporalité et le contexte macro. Un volume faible augmente le risque de faux signal, surtout sur des actifs peu liquides.

Comment placer le stop-loss quand on trade ces figures ?

Pour un double top, placez le stop-au-dessus du second sommet ; pour un double bottom, placez-le sous le second creux. Ajustez la taille de position pour que le montant risqué soit cohérent avec votre gestion du capital (souvent 1–2 % du portefeuille).

Peut-on utiliser ces figures sur tous les marchés (actions, crypto, forex) ?

Oui, ces motifs sont universels et applicables aux actions, indices, crypto-monnaies et forex. Toutefois, la fiabilité varie selon la liquidité et l’horizon : privilégiez des horizons plus longs pour plus de robustesse et adaptez le filtrage des volumes selon l’actif.